Aktualności

Wstępne dane faktoringu na świecie za rok 2020

11.05.2021Sekretarz generalny FCI przedstawił w ubiegłym tygodniu wstępne dane dla branży faktoringowej na świecie za 2020 rok. Pandemia dała się odczuć na całym świecie i jest to jeden z głównych powodów, który skutkował spadkiem wyników sektora w ubiegłym roku.

Szacowany obrót to 2,724 miliarda euro w 2020 r w porównaniu z 2917 miliardami euro z poprzedniego roku. Oznacza spadek o około 6,6%. Wolumen faktoringu międzynarodowego również spadł o 4%.

Dane z Europy

Dane z Europy już podawaliśmy, ale warto zaznaczyć przy podsumowaniu globalnym, że to właśnie na naszym kontynencie faktoring skupia około 68% całego obrotu na świecie, z 1,842 miliardami euro, wykazuje ogólny spadek o blisko 7%. Najwięksi gracze to Francja (-8%), Niemcy (-0,2%), Wielka Brytania (-17%), Włochy (-11%) i Hiszpania (-2%), co stanowi 70% rynku. Zdecydowana większość krajów zgłosiła spadki, jak widać w raporcie, ale jest kilka pozytywnych i godnych uwagi wyjątków, takich jak Holandia (+ 1,4%), Rumunia (+ 3,5%) i Węgry (+ 3,2%). Turcja, kolejny znaczący gracz w Europie, odnotowała znaczny spadek z 22 miliardów w 2019 do 16,5 miliarda w 2020, co stanowi -25%.

Optymistyczne dane z Azji, ale nie z Indii i Singapuru

Region Azji i Pacyfiku, jeden z dwóch regionów wykazujących wzrost, stanowi około 26% światowego wolumenu z 697 miliardami euro, co stanowi wzrost o 1,4% w stosunku do 687 miliardów euro w 2019 roku. W 2020 r. Ponad 521 mld euro dotyczy Wielkich Chin (Chiny kontynentalne + 7%, Hongkong -5% i Tajwan -12%). Potencjalnym wyjaśnieniem wzrostu w Chinach może być wzrost eksportu w drugiej połowie 2020 r., A także odbicie oczekiwane po spadku w poprzednim roku. W Japonii wzrost o 3,5%, osiągając 51 miliardów euro, podczas gdy po przeciwnej stronie, z najniższą wartością w ciągu ostatnich 6 lat, Singapur odnotował spadek o około 27% z 29 miliardami euro, a Indie -30% z 3,5 miliardami euro.

Sytuacja za oceanem niezbyt dobra

Na trzecim miejscu znajdują się razem obie Ameryki, skupiając 5% udziału w całkowitym wolumenie faktoringu na świecie o łącznej wartości 150 miliardów euro, odnotowując spadek o około 30%, to z pewnością najbardziej dotknięty region na świecie.

Trzej najwięksi gracze w Ameryce Południowej zanotowali dwucyfrowe spadki: Chile (-20%), Brazylia (-60%), Meksyk (-43%), podczas gdy Peru spadek jedynie o 2%.

Ameryka Północna, która ma 2% udział w całkowitym światowym wolumenie faktoringu, wynoszącym zaledwie 67 miliardów euro, kontynuuje trend spadkowy odnotowany w ostatnich latach, wynosząc -23% od 2019 r.

Afryka

Na zakończenie warto wspomnieć i o tym kontynencie. W Afryce, która rozwijała się w ciągu ostatnich kilku lat, odnotowano niewielki wzrost wolumenu w 2020 r., wzrost o + 3%. Całkowity rynek to łącznie 25 miliardów euro. Dane zaprezentowane przez FCI zebrane zostały od ponad 350 członków w 94 krajach. Według zapowiedzi FCI pełny końcowy raport statystyczny zostanie opublikowany do końca maja 2021 r, więc na pewno wrócimy jeszcze do tego tematu.

Źródło: https://fci.nl/en/home/factoring

Faktoring wciąż rośnie, pomimo eskalacji pandemii

09.11.2020Popyt na faktoring utrzymuje się mimo pogorszenia sytuacji gospodarczej w Polsce i na świecie. Firmy zrzeszone w Polskim Związku Faktorów zanotowały po 9 miesiącach 2020 r. wzrost obrotów o 1,1 proc. względem 3 kwartałów ub. r. Nabyły wierzytelności wynikające z faktur wystawionych przez krajowych przedsiębiorców o łącznej wartości blisko 208 mld zł. Rok temu kwota ta sięgała 205,7 mld zł. Z usługi korzysta obecnie w Polsce prawie 17 tys. firm. Przekazały one do sfinansowania 13,3 mln faktur.

Polski Związek Faktorów (PZF) skupia obecnie przeważającą część podmiotów świadczących usługi faktoringowe. Zrzesza 31 członków: 5 banków komercyjnych, 19 wyspecjalizowanych firm udzielających finansowania, 4 podmioty o statusie partnera oraz 3 członków honorowych.

– Polski rynek faktoringu w ostatnich latach rozwijał się bardzo dynamicznie. Rósł przez 10 lat średnio 20 proc. rocznie. Przyzwyczailiśmy się wiec do dynamicznego rozwoju. Rok 2020 przyniósł niespodziewaną zmianę w postaci ogólnoświatowego kryzysu wywołanego pandemią. Większość dostawców usług finansowych dla biznesu musiała zmierzyć się ze spadkiem zainteresowania, ponieważ klienci znaleźli się w nowej sytuacji, która zmusiła ich do rewizji wielu planów. Na tym tle faktoring, zachowując wzrost obrotów, prezentuje swoją stabilność i elastyczność. Klienci dostrzegają zalety produktów faktoringowych – mówi Jarosław Jaworski, przewodniczący komitetu wykonawczego PZF.

Z usług firm należących do PZF korzysta obecnie 16,9 tys. przedsiębiorców. Wystawili oni blisko 13,3 mln faktur, na podstawie których krajowi faktorzy udzielili finansowania.

– Jesteśmy po to aby wspierać polskich przedsiębiorców i pomagać im w utrzymywaniu płynności, rozwijaniu biznesu, poszukiwaniu nowych rynków. Finansowanie działaności łączymy z podnoszeniem bezpieczeństwa obrotów handlowych. Dlatego wciąż rośnie nie tylko liczba przedsiębiorców sięgających po usługi firm faktoringowych, ale także liczba faktur, będących podstawą ubiegania się o finansowanie – dodaje Jarosław Jaworski.

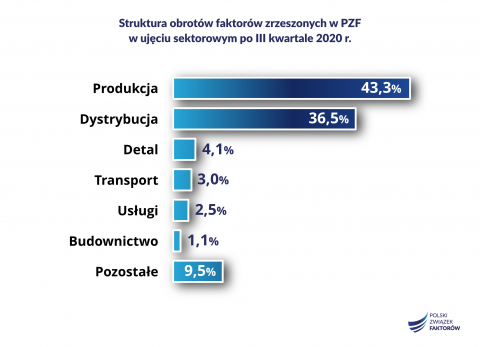

Z usług firm faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. Utrzymanie płynności finansowej w ich przypadku decyduje o przetrwaniu lub rozwoju. Faktoring umożliwia im zachowanie dobrej kondycji ekonomicznej, a przez to – stabilnej pozycji rynkowej i przewagi konkurencyjnej. http://faktoring.pl/2020/10/26/faktoring-wciaz-rosnie-pomimo-eskalacji-p...

Skończą się tarcze i wtedy ruszą upadłości firm

05.10.2020Po trzech kwartałach zbankrutowało nawet mniej firm niż rok temu. To jednak tylko pozory, że w gospodarce dzieje się tak dobrze, bo sytuacja może szybko się odmienić.

Patrząc na dane o liczbie upadłości, można pomyśleć, że Polska jest w szczycie koniunktury, a gospodarka kwitnie. Po trzech kwartałach 2020 r. upadłości było 354, 13,7 proc. mniej niż przed rokiem. Tylko 2,8 proc., wzrosła jedynie do 331, liczba postępowań restrukturyzacyjnych.

Jak wynika z danych wywiadowni gospodarczej Bisnode Polska, w ujęciu branżowym prowadzi handel, w którym przeprowadzono w sumie 161 takich postępowań. Ich liczba w ujęciu rocznym spadła niemal 15 proc., podobna skala redukcji postępowań dotyczy również firm produkcyjnych. Wszystko wskazuje na to, że na razie negatywne skutki pandemii zaowocowały głównie wzrostem liczby firm zawieszonych i na optymizm jest zdecydowanie za wcześnie. – Negatywne skutki pandemii będą odczuwalne z opóźnieniem i przesunięte w czasie. Choćby z powodu rządowych pakietów pomocowych, a także zawieszenia obowiązku składania wniosku o upadłość przez dłużnika. Pamiętajmy, że wiele z balansujących na granicy firm nadal jest pod wpływem rządowych pakietów pomocowych. Co utrzymuje je na powierzchni – mówi Tomasz Starzyk, rzecznik Bisnode Polska. – Można zaryzykować stwierdzenie, że statystyka upadłości jeszcze w dostatecznym stopniu nie odzwierciedla wpływu pandemii na polskim rynku. Prawdziwy efekt zobaczymy na koniec bieżącego roku, jeśli nie w przyszłym – dodaje.

Jak wynika z najnowszego badania przeprowadzonego przez firmę Bibby Financial Services, 71 proc. polskich małych i średnich przedsiębiorstw skorzystało z różnych form pomocy państwowej w ramach ochrony przed skutkami kryzysu wywołanego pandemią Covid-19. Większość MŚP borykała się w ostatnim półroczu z problemami z płynnością.

– Oprócz rozwiązań pomocowych, które były szeroko omawiane w mediach, warto również pamiętać o faktoringu, który – jak zwykle w takich czasach – odegrał swoją ważną rolę, ratując niejedną małą czy średnią firmę – mówi Jerzy Dąbrowski, prezes Bibby Financial Services.

Bisnode Polska podaje, że blisko 52 proc. firm, które upadły w pierwszym półroczu 2020, wykazywało opóźnienia w płatności faktur w trakcie roku przed upadłością. Tuż przed ogłoszeniem wyroku 75 proc. z nich miało kondycję złą. W rejestrze dłużników Bisnode na dzień przygotowania raportu widniało 35 proc. przyszłych bankrutów, mających już wtedy prawie 24,5 mln zł długu, z czego ponad 8 mln było opóźnione o ponad 121 dni.

Na razie dane wskazują, że pandemia na płatników dotąd opóźniających regulowanie zobowiązań podziałała mobilizująco. – Im gorzej z popytem, tym lepiej w spływie należności i tak w handlu i usługach dziś czeka na pieniądze za wykonane zlecenia czy sprzedany towar o połowę mniej firm niż w tym samym okresie przed rokiem. Również w pozostałych sektorach, w przemyśle i transporcie, można zaobserwować zmiany na lepsze, choć nie są one już tak znaczące – mówi Sławomir Grzelczak, prezes BIG InfoMonitor.

– Przed rokiem to właśnie firmy handlowe musiały najczęściej wykazywać się cierpliwością, bo niemal dwie trzecie z nich miało wśród kupujących kontrahentów, którzy przez ponad dwa miesiące od wyznaczonego terminu przekładali zapłatę. W tym roku gorzej niż w handlu sytuacja wygląda w transporcie i przemyśle, ale tam też jest lepiej niż w dobrym dla gospodarki 2019 roku – dodaje.

Niemniej nie można powiedzieć, aby sektor zupełnie bez szwanku wychodził z trudnej sytuacji.

– Z programów pomocowych skorzystały przecież nie wszystkie firmy i o ile nie można mówić o zagrożeniu upadłością dużych firm, o tyle są sektory powiązane, gdzie sytuacja jest trudna – mówi Renata Juszkiewicz, prezes Polskiej Organizacji Handlu i Dystrybucji. – Widać to zwłaszcza po sektorze Horeca, czyli restauracjach, hotelach i firmach cateringowych, w ich przypadku sytuacja jest zdecydowanie trudniejsza niż wcześniej – dodaje.

https://www.rp.pl/Biznes/310019896-Skoncza-sie-tarcze-i-wtedy-rusza-upad...

FAKTORING ZACHOWAŁ DOBRĄ FORMĘ NA PROGU EPIDEMII

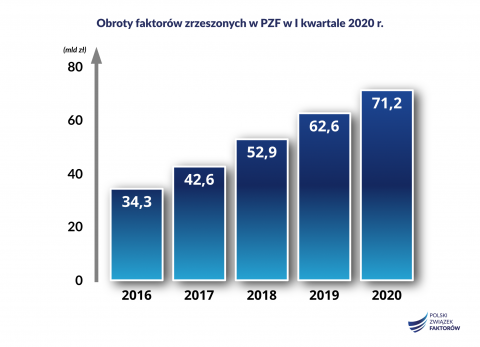

04.05.2020Firmy zrzeszone w Polskim Związku Faktorów zakończyły I kwartał 2020 r. z 13,7 – procentowym wzrostem obrotów. Nabyły wierzytelności wynikające z faktur wystawionych przez krajowych przedsiębiorców o łącznej wartości 71,2 mld zł. Dynamika rozwoju sektora zachowuje poziom dwucyfrowy, choć tempo wzrostu nieznacznie słabnie. Na wyniki polskich faktorów nie miał wpływu przypadający na marzec początek epidemii koronawirusa. Zauważalnych skutków dla rynku faktorzy spodziewają się dopiero w II kwartale. Z kolei na ścieżkę wzrostu powrócił faktoring eksportowy, który rósł w ostatnim czasie szybciej niż rynek. Firmy członkowskie PZF w I kwartale 2020 r. obsługiwały 16,4 tys. polskich przedsiębiorców.

Faktorzy należący do PZF sfinansowali w I kwartale 2020 r. działalność krajowych przedsiębiorstw na łączną kwotę 71,2 mld zł. Dzięki temu rynek zanotował wzrost o 13,7 proc.

– Spodziewaliśmy się, że rok 2020 może być trudniejszy od poprzednich, jednak nikt nie zakładał, że światowej gospodarce przyjdzie się zmierzyć z tak gwałktowmynm i nieprzewidywalnym kryzysem, jaki został wywołany przez pandemię koronoawirusa. Do polski dotarł on w marcu, czyli pod koniec I kwartału. Wyniki firm faktoringowych w tym okresie sprawozdawczym nie wykazały jeszcze wpływu epidemii na zachowania klientów. Nie zaobserwowaliśmy bowiem wzmożonej aktywności jeśli chodzi o wnioski dotyczące wydłużenia terminów płatności. Nie znaczy to jednak, że kryzys nas ominie. Reakcji klientów spodziewamy się w kwietniu i maju, co mogą wykazać dopiero wyniki półroczne. Dlatego skrupulatnie przygotowujemy się na gorsze scenariusze. Zacieśniliśmy współpracę ze stroną rządową oraz sektorem bankowym. Chcemy dla naszych klientów zachować pełną elastyczność i potwierdzić, że faktoring doskonale sprawdza się w warunkach kryzysu, czego dowiedliśmy w latach 2008 – 2009 – wyjaśnia Sebastian Grabek, Przewodniczący Komitetu Wykonawczego PZF.

Związek przedstawił siedem propozycji wsparcia przedsiębiorczości w Polsce przez rynek faktoringowy w okresie epidemii koronawirusa. Przedłożył je stronie rządowej oraz Związkowi Banków Polskich i działającemu w jego ramach zespołowi zarządzania kryzysowego.

– Faktorzy, w zależności od strategii przyjętych przez grupy finansowe, do których należą, bądź zgodnie ze kierunkami przyjętymi przez właścicieli, będą podejmować nadzwyczajne środki, umożliwiające firmom, szybszy i prostszy dostęp do środków na działalność, a ich kontrahentom – m. in. wydłużenie terminów płatności lub odroczenie regulowania należności. Obecnie trwają m. in. zaawansowane rozmowy zmierzające do objęcia faktoringu oferowanymi przez Bank Gospodarstwa Krajowego programami de minimis oraz Funduszu Gwarancji Płynnościowych. Rozmowy na szczeblu administracyjnym prowadzą także ubezpieczyciele należności. Ich usługa jest ważnym składnikiem faktoringu pełnego, więc także w ich przypadku liczymy na rządowe rozwiązania wspierające przedsiębiorców – mówi Sebastian Grabek.

Z usług firm należących do PZF korzysta obecnie 16,4 tys. przedsiębiorstw, szczególnie małych i średnich. Wystawiły one blisko 3,4 mln faktur, na podstawie których krajowi faktorzy udzielili finansowania.

Jeśli chodzi o usługi oferowane przez firmy członkowskie PZF, w dalszym ciągu najpopularniejszą formą faktoringu, podobnie jak na innych rozwiniętych rynkach europejskich, pozostaje oferta w opcji pełnej. Umożliwia szybki dostęp do środków na bieżącą działalność, połączony z ochroną przed brakiem zapłaty za dostarczone towary lub usługi ze strony kontrahentów. Podmioty zrzeszone w PZF objęły w 2019 r. w jego ramach blisko 35,9 mld zł wierzytelności, co stanowi 50,5 proc. obrotów całego rynku.

Zgodnie z przyjętymi przez rynek założeniami, faktoring międzynarodowy rozwijał szybciej niż krajowy. Zanotował wzrost o 15,4 proc. w stosunku do poprzedniego roku i stanowi obecnie 17,2 proc. obrotów (krajowy zaś 82,8 proc.). Dzięki temu rozłożenie finansowania pomiędzy przedsiębiorców operujących w kraju a eksporterów, zbliżyło się do poziomu charakterystycznego dla rynków rozwiniętych, gdzie faktoring międzynarodowy sięga ok. 20 proc.

Z usług firm faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. Utrzymanie płynności finansowej w ich przypadku decyduje o przetrwaniu lub rozwoju. Faktoring umożliwia im zachowanie dobrej kondycji ekonomicznej, a przez to – stabilnej pozycji rynkowej i przewagi konkurencyjnej.

http://faktoring.pl/2020/04/28/faktoring-zachowal-dobra-forme-na-progu-e...

Coraz trudniej o faktoring

28.04.2020Faktoring to produkt, który sprawdza się w kryzysie. Niestety, faktorzy, podobnie jak banki, zaostrzają kryteria przyznawania wsparcia

Hotelarstwo, gastronomia i transport — to niektóre branże, które bardzo ucierpiały w efekcie COVID-19. Dodatkowym ciosem dla nich jest ograniczenie finansowania przez banki. Na konserwatywnej polityce kredytowej banków zyskują faktorzy, oferujący produkt, który pomaga podreperować płynność finansową firm

Bez skazy w BIK

Zdaniem Pawła Kacprzaka, dyrektora biura rozwoju biznesu i członka zarządu BNP Paribas Faktoring, podczas zapaści gospodarczej w 2008 r. faktoring się sprawdził, bo to instrument, który daje nie tylko finansowanie, ale pokrywa też ryzyko braku zapłaty przez od biorcę.

— W czasie kryzysu takie ryzyko dramatycznie rośnie. W przypadku kredytu, niezależnie od tego, czy odbiorca zapłaci czy nie, pieniądze i tak trzeba zwrócić — mówi Paweł Kacprzak.

Marta Sankiewicz, dyrektor operacyjny Monevii, zwraca uwagę, że wielu przedsiębiorców woli skorzystać z faktoringu zamiast brać kolejny kredyt i zwiększać tym samym swoje zobo wiązania.

— Poza tym każdy nowy kredyt to dodatkowe obciążenie w Biurze Informacji Kredytowej, co nie wpływa korzystnie na ocenę rentowności przedsiębiorstwa. Gdyby w przyszłości, po kryzysie, taka zakredytowana firma chciała wnioskować w banku o pieniądze na rozwój, szanse na ich pozyskanie mogą być marne — tłumaczy Marta Sankiewicz.

Dlatego też popularność faktoringu w ostatnim czasie rośnie. Przedsiębiorcy szczególnie interesują się rozwiązaniami, które można dostać zdalnie, od ręki. Faktoringowe fintechy mają żniwa.

— To wygodne finansowanie, bo cały proces odbywa się przez internet, a pieniądze trafiają na konto przedsiębiorcy w ciągu pięciu minut — twierdzi Dariusz Szkaradek, prezes spółki NFG.

Online górą

W marcu i kwietniu szybszy przyrost rejestracji na swojej platformie zanotowała Monevia.

— Pomimo że kryzys pojawił się mniej więcej w połowie marca, to i tak ten miesiąc zamknęliśmy zdecydowanie lepszym wynikiem niż przed rokiem. Co więcej, po pierwszym kwartale tego roku nasz obrót był o 20 proc. wyższy w porównaniu do analogicznego okresu rok wcześniej — mówi Marta Sankiewicz.

Wzrost zainteresowania faktoringiem odnotowało także Smeo.

— W marcu nasz obrót był o 24 proc. większy od planowanego. I to przy zaostrzonej polityce kredytowej, którą faktorzy też muszą wprowadzać — mówi Michał Pawlik, prezes Smeo.

W eFaktorze liczba wniosków złożonych w marcu była o 41 proc. wyższa niż w lutym.

— Pierwsze tygodnie kwietnia wskazują, że w tym miesiącu będzie ich jeszcze więcej. Wzrosła także suma oczekiwanych limitów — o 31 proc. Największy przyrost nastąpił we wnioskach z firm transportowych — aż o 300 proc. To dowodzi, że branża popadła w kłopoty. Na szczęście przewoźnicy wciąż mają szansę na finansowanie faktoringowe — mówi Damian Sapielak, dyrektor zarządzający siecią partnerską w eFaktor.

Przykręcanie śruby

Generalnie z faktoringu najchętniej korzystają branże, które zawsze potrzebowały go dla wsparcia chronicznie niedomagającej płynności finansowej. Teraz potrzebują zastrzyku gotówki jeszcze bardziej.

— Często przybiera to formę dramatycznej walki o przetrwanie. Dotyczy to na przykład firm z sektora transportowego, zwłaszcza działających międzynarodowo. Coraz większą desperację widać też u przedsiębiorców budowlanych. Na zupełne odcięcie od strumieni pieniądza cierpią podmioty B2C zajmujące się handlem stacjonarnym — gastronomia, hotele i salony urody. Ta sytuacja to wyzwanie zarówno dla nich samych, jak i dla ich wierzycieli — tłumaczy Jarosław Grygiel, dyrektor krajowy firmy Credstep Poland.

Daniel Mączyński, wiceprezes Pragmy Faktoring, zwraca uwagę, że z faktoringu wciąż korzysta wiele firm z branży spożywczej i dostawcy FMCG. Niestety, nie wszyscy mogą liczyć na takie finansowanie. Choć faktoring rządzi się innymi prawami niż kredyt (najważniejsza jest wiarygodność finansowa nie tyle firmy korzystającej z faktoringu, co jej kontrahentów, od których faktor potem musi ściągnąć płatność), to ryzyko jego udzielania w obecnej sytuacji rośnie. Faktorzy muszą być bardziej restrykcyjni. Swoją politykę kredytową zmieniły m.in. Smeo i Monevia.

— Żeby obecnie skorzystać z naszego wsparcia, trzeba spełnić ostrzejsze kryteria. Zmieniliśmy wiele zasad w naszym silniku decyzyjnym w zakresie akceptacji transakcji — przyznaje Marta Sankiewicz.

Dlatego też, zdaniem Jarosława Grygiela, trudno mówić o tym, że wzmożone zainteresowanie faktoringiem przekłada się na wyższy poziom zysku ze zrealizowanych przez faktorów transakcji.

— Do tego klienci wciąż jeszcze wydają się przywiązani do faktoringu niepełnego, choć w obecnej sytuacji powinni zdecydowanie wybierać wsparcie bez regresu, zawierające element zabezpieczenia przed negatywnymi skutkami braku terminowej zapłaty należności przez odbiorcę faktury — tłumaczy Jarosław Grygiel. Na komunikowanie faktoringu pełnego mocno postawiła w obecnej sytuacji Faktoria.

— W efekcie aż 60 proc. wniosków, które obecnie do nas przychodzą, dotyczy faktoringu pełnego — mówi Paweł Tomala, prezes Faktorii.

https://www.pb.pl/coraz-trudniej-o-faktoring-989366

Jak faktoring może pomóc firmom w rozwoju? Więcej niż tylko sposób na przyspieszenie płatności

21.04.2020Faktoring to jedna z nowoczesnych form finansowania działalności firmy. Stanowi wsparcie dla przedsiębiorców poprzez poprawę ich płynności finansowej oraz pomoc w zarządzaniu wierzytelnościami. Dzięki tej usłudze właściciele firm nie muszą czekać na przelewy od kontrahentów do terminu płatności na fakturach. Mogą oni otrzymać pieniądze z faktur jeszcze w dniu ich wystawienia. Ale faktoring to o wiele więcej niż tylko sposób na przyspieszenie płatności.

Faktoring pomaga zachować płynność finansową

Z faktoringu mogą korzystać przedsiębiorcy, którzy wystawiają faktury z odroczonym terminem płatności wynoszącym np. 60 czy nawet 90 dni. Po wystawieniu takiej faktury przesyła się ją do firmy faktoringowej (faktora), która wypłaca pieniądze jeszcze tego samego dnia. Taki przelew stanowi zaliczkę na poczet późniejszej wpłaty od kontrahenta, czyli jest to de facto przyspieszenie płatności. W ten sposób przedsiębiorstwo zachowuje płynność finansową i może bez przeszkód prowadzić i rozwijać swoją działalność. A statystycznie najwięcej problemów w firmach wiąże się właśnie z utratą płynności finansowej.

Środkami, które wypłaca faktor, firma może dysponować w dowolny sposób. Faktoring sprawdza się na przykład w przypadku krótkotrwałych kłopotów wynikających sezonowości sprzedaży.

Szybszy rozwój dzięki dostępnym środkom

Pieniądze można przeznaczyć jednak nie tylko na bieżącą działalność. Płynność finansowa pozwala przedsiębiorcom inwestować – zatrudnić nowych pracowników, zakupić niezbędne materiały czy programy a dzięki temu bez przeszkód realizować nie tylko bieżące zlecenia, ale też przyjmowanie większej ilości nowych. Dzięki temu w krótszym czasie można rozwinąć firmę i zwiększyć jej obroty.

Niektóre firmy już na etapie planowania budżetu uwzględniają faktoring jako narzędzie niezbędne im do rozwoju. Kiedy wystawiają kilka faktur miesięcznie, jedną czy dwie z nich strategicznie przekazują do faktoringu od razu. Dzięki takiemu zabiegowi mogą opłacić niezbędne rachunki oraz natychmiast zainwestować pieniądze w rozwój.

Wsparcie także dla młodych firm i startupów

Dla właścicieli startupów i młodych firm środki na rozwój są szczególnie ważne. Jeśli uda im się już zdobyć pierwsze zlecenie i wystawić za nie fakturę, potrzebują pieniędzy aby móc dalej działać i pozyskiwać nowych klientów. Zamiast czekać na pieniądze od klienta 45 czy nawet 90 dni, lepiej przyspieszyć taką płatność i pozwolić pieniądzom “pracować” dla firmy. Takie środki można od razu zainwestować w reklamę, rozwój produktu czy zdobywanie nowych klientów.

Faktoring pomaga dbać o wizerunek

Faktoring poza tym, że stanowi jednorazowy zastrzyk gotówki, niesie ze sobą również długofalowe korzyści dla przedsiębiorcy, takie jak poprawa wizerunku. Marka i sposób, w jaki jest ona postrzegana na rynku to fundament, który buduje się latami, za to bardzo łatwo jednym złym posunięciem mocno go naruszyć. Jeśli firma poważnie myśli o długofalowym rozwoju powinna dbać o swoją opinię. Dwa kluczowe jej aspekty to z jednej strony współpraca z partnerami biznesowymi, a z drugiej – relacje z zatrudnionymi pracownikami.

Przedsiębiorca, który spłaca regularnie bieżące zobowiązania wobec swoich kontrahentów i pracowników jest pozytywnie postrzegany wśród partnerów biznesowych, jak i instytucji finansowych. Wizerunek firmy solidnej i godnej zaufania ułatwia budowanie długofalowych relacji z klientami oraz pozyskiwanie intratnych zleceń.

Wizerunek przedsiębiorcy istotny jest także dla banków. A trzeba wspomnieć, że faktoring nie wpływa negatywnie na zdolność kredytową. Faktoring wiąże się z czyszczeniem bilansu firmy, co przekłada się na bardziej korzystne oferty kredytowania.

Lepsza pozycja negocjacyjna

Faktoring zapewnia również lepszą pozycję w negocjacjach. Dysponując gotówką przedsiębiorca może negocjować lepsze warunki finansowe z dostawcami, ponieważ jest w stanie zapłacić im od razu. Przynosi to oczywiste korzyści w postaci nawet kilkunastoprocentowych oszczędności przy zakupie materiałów, czy zatowarowaniu. W efekcie sam przedsiębiorca oferuje lepsze ceny a jego oferta jest bardziej atrakcyjna.

Przewaga konkurencyjna

Dla wielu firm możliwość skorzystania z odroczonego terminu płatności jest jednym z kryteriów doboru partnera biznesowego do współpracy. Faktoring jest wtedy rozwiązaniem idealnym. Daje dostęp do pieniędzy a dzięki temu umożliwia pozyskanie nowych klientów.

Faktoring jest wsparciem także wtedy kiedy firma jest już w trakcie realizacji dużego kontraktu dla znacznie większego kontrahenta, który oczekuje bardzo długich terminów płatności.

Zminimalizowanie ryzyka, zwiększenie bezpieczeństwa

Zdarza się, że działalność wiąże się z ryzykiem. Faktoring pełny pomaga skutecznie zwiększyć bezpieczeństwo finansowe firmy, stanowiąc alternatywę dla ubezpieczenia należności. W przypadku opóźnień to faktor kontaktuje się z kontrahentem.

Firmy faktoringowe oferują również dodatkowe usługi w ramach faktoringu, takie jak np. weryfikacja kontrahenta. Przeprowadzają one wywiad gospodarczy, sprawdzając czy dana firma jest rzetelna. Dzięki temu przedsiębiorca może uniknąć kłopotów finansowych związanych ze współpracą z nierzetelnym partnerem biznesowym.

https://cdv.pl/blog/blog-ekspercki/jak-faktoring-moze-pomoc-firmom-w-roz...

7 FILARÓW POMOCY FAKTORINGOWEJ DLA FIRM W DOBIE PANDEMII

17.04.2020Polski Związek Faktorów przedstawił siedem propozycji wsparcia przedsiębiorczości w Polsce przez rynek faktoringowy w okresie pandemii koronawirusa COVID-19. Przedłożył je Związkowi Banków Polskich i działającemu w jego ramach zespołowi zarządzania kryzysowego. Inicjatywa opiera się na zastosowaniu nadzwyczajnych środków, umożliwiających firmom, szybszy i prostszy dostęp do środków na działalność, a ich kontrahentom – m. in. wydłużenie terminów płatności lub odroczenie regulowania należności.

Firmy faktoringowe od ponad 25 lat wspierają polskich przedsiębiorców w prowadzeniu działalności. Finansują ich rozwój i zapewniają środki na zaspokojenie najpilniejszych potrzeb. Umożliwiają zamianę należności wynikających z wystawionych faktur na gotówkę. Pozwala to skutecznie zabezpieczyć płynność finansową i uniknąć zatorów płatniczych. Z ich usług korzysta już 18 tys. firm w Polsce.

Faktoring należy do usług, z których przedsiębiorcy korzystają po to, aby w prosty sposób i w krótkim czasie pozyskać gotówkę na bieżące zobowiązania. Sięgają po to rozwiązanie w przypadku, gdy wystawione przez nich faktury mają odroczone terminy płatności. Usługa stanowi alternatywę dla kredytu bankowego dla firm lub jego uzupełnienia.

Faktorzy współpracując na co dzień z przedsiębiorcami doskonale znają ich potrzeby i problemy, z jakimi przychodzi im się zmagać. W okresie nagłego, potężnego kryzysu ekonomicznego, wywołanego wybuchem pandemii koronawirusa COVID-19, którego czas trwania i skutki trudno obecnie przewidzieć, wsparcie firm w utrzymaniu ciągłości działania nabiera szczególnego znaczenia dla całej gospodarki. Dlatego Polski Związek Faktorów zdecydował się na zarekomendowanie firmom faktoringowym zastosowania nadzwyczajnych środków i głębokiego wsparcia klientów i ich kontrahentów. Faktorzy będą je realizować w zależności od strategii przyjętych przez grupy finansowe, do których należą, bądź zgodnie ze strategiami przyjętymi przez ich właścicieli.

PZF przedstawił je Związkowi Banków Polskich i działającemu w jego ramach zespołowi zarządzania kryzysowego. Zaapelował też do władz państwowych o zmiany w przepisach prawa, umożliwiające zastosowanie nadzwyczajnych środków przez branżę faktoringową. Inicjatywa opera się na siedmiu postulatach:

-

- włączenia faktoringu do programu wsparcia rządowego,

- objęcia gwarancjami de minimis Banku Gospodarstwa Krajowego wszystkich produktów faktoringowych dla sektora MSP,

- wydłużenia terminów płatności wynikających z faktur wystawionych przez faktorantów kontrahentom (oznacza to konieczność czasowego zawieszenia zapisów ustawy o terminach płatności w transakcjach handlowych, a także rezygnację ze stosowania sankcji z tytułu niestosowania zapisów ustawy, jeśli strony umowy się porozumieją się w tym zakresie i ustalą inny termin wymagalności, który będzie wiążący. W przypadku zaś ubezpieczenia kredytu kupieckiego oznacza to umożliwienie ubezpieczycielom wydłużenia terminów płatności także w transakcjach asymetrycznych),

- czasowym nadaniu dłużnikom oraz klientom statusu regularnego w przypadku odroczenia terminu spłat wierzytelności (w tym restrukturyzacja zadłużenia) wraz z umożliwieniem faktorowi rezygnacji ze stosowania ratingu niewykonania zobowiązania, bez wpływu na rezerwy (w kontekście międzynarodowego standardu IFRS 9),

- nowej definicji niewykonania zobowiązania, opartej na czasowym nadaniu statusu dłużnika lub klienta regularnego tym z nich, którzy spłacają zobowiązania z odroczonym terminem płatności (bez konieczności nadawania statusu niewykonania zobowiązania),

- wsparcie w negocjowaniu z ubezpieczycielami kredytu kupieckiego wydłużania terminów płatności, jak i utrzymania dotychczasowych limitów ubezpieczenia,

- zniesienie zakazu cesji wierzytelności w obrocie gospodarczym na gruncie Kodeksu cywilnego, w tym ustawowego zakaz cesji należności wobec SPZOZ, który utrudnia dostęp do finansowania obrotowego dostawcom szpitali.

Przedstawione rozwiązania zapewnią klientom firm faktoringowych utrzymanie ciągłości funkcjonowania, a także kontynuowanie działalności bez przeszkód po ustaniu kryzysu.

Komitet Wykonawczy

Polskiego Związku Faktorów

http://faktoring.pl/2020/03/24/7-filarow-pomocy-faktoringowej-dla-firm-w...

Fala upadłości firm nadejdzie w połowie roku

30.03.20207 FILARÓW POMOCY FAKTORINGOWEJ DLA FIRM W DOBIE PANDEMII

25.03.2020Polski Związek Faktorów przedstawił siedem propozycji wsparcia przedsiębiorczości w Polsce przez rynek faktoringowy w okresie pandemii koronawirusa COVID-19 w Polsce. Przedłożył je Związkowi Banków Polskich i działającemu w jego ramach zespołowi zarządzania kryzysowego. Inicjatywa opiera się na zastosowaniu nadzwyczajnych środków, umożliwiających firmom, szybszy i prostszy dostęp do środków na działalność, a ich kontrahentom – m. in. wydłużenie terminów płatności lub odroczenie regulowania należności.

Firmy faktoringowe od ponad 25 lat wspierają polskich przedsiębiorców w prowadzeniu działalności. Finansują ich rozwój i zapewniają środki na zaspokojenie najpilniejszych potrzeb. Umożliwiają zamianę należności wynikających z wystawionych faktur na gotówkę. Pozwala to skutecznie zabezpieczyć płynność finansową i uniknąć zatorów płatniczych. Z ich usług korzysta już 18 tys. firm w Polsce.

Faktoring należy do usług, z których przedsiębiorcy korzystają po to, aby w prosty sposób i w krótkim czasie pozyskać gotówkę na bieżące zobowiązania. Sięgają po to rozwiązanie w przypadku, gdy wystawione przez nich faktury mają odroczone terminy płatności. Usługa stanowi alternatywę dla kredytu bankowego dla firm lub jego uzupełnienia (więcej o faktoringu).

Faktorzy współpracując na co dzień z przedsiębiorcami doskonale znają ich potrzeby i problemy, z jakimi przychodzi im się zmagać. W okresie nagłego, potężnego kryzysu ekonomicznego, wywołanego wybuchem pandemii koronawirusa COVID-19, którego czas trwania i skutki trudno obecnie przewidzieć, wsparcie firm w utrzymaniu ciągłości działania nabiera szczególnego znaczenia dla całej gospodarki. Dlatego Polski Związek Faktorów zdecydował się na zarekomendowanie firmom faktoringowym zastosowania nadzwyczajnych środków i głębokiego wsparcia klientów i ich kontrahentów. Faktorzy będą je realizować w zależności od strategii przyjętych przez grupy finansowe, do których należą, bądź zgodnie ze strategiami przyjętymi przez ich właścicieli.

PZF przedstawił je Związkowi Banków Polskich i działającemu w jego ramach zespołowi zarządzania kryzysowego. Zaapelował też do władz państwowych o zmiany w przepisach prawa, umożliwiające zastosowanie nadzwyczajnych środków przez branżę faktoringową. Inicjatywa opera się na siedmiu postulatach:

-

- włączenia faktoringu do programu wsparcia rządowego,

- objęcia gwarancjami de minimis Banku Gospodarstwa Krajowego wszystkich produktów faktoringowych dla sektora MSP,

- wydłużenia terminów płatności wynikających z faktur wystawionych przez faktorantów kontrahentom (oznacza to konieczność czasowego zawieszenia zapisów ustawy o terminach płatności w transakcjach handlowych, a także rezygnację ze stosowania sankcji z tytułu niestosowania zapisów ustawy, jeśli strony umowy się porozumieją się w tym zakresie i ustalą inny termin wymagalności, który będzie wiążący. W przypadku zaś ubezpieczenia kredytu kupieckiego oznacza to umożliwienie ubezpieczycielom wydłużenia terminów płatności także w transakcjach asymetrycznych),

- czasowym nadaniu dłużnikom oraz klientom statusu regularnego w przypadku odroczenia terminu spłat wierzytelności (w tym restrukturyzacja zadłużenia) wraz z umożliwieniem faktorowi rezygnacji ze stosowania ratingu niewykonania zobowiązania, bez wpływu na rezerwy (w kontekście międzynarodowego standardu IFRS 9),

- nowej definicji niewykonania zobowiązania, opartej na czasowym nadaniu statusu dłużnika lub klienta regularnego tym z nich, którzy spłacają zobowiązania z odroczonym terminem płatności (bez konieczności nadawania statusu niewykonania zobowiązania),

- wsparcie w negocjowaniu z ubezpieczycielami kredytu kupieckiego wydłużania terminów płatności, jak i utrzymania dotychczasowych limitów ubezpieczenia,

- zniesienie zakazu cesji wierzytelności w obrocie gospodarczym na gruncie Kodeksu cywilnego, w tym ustawowego zakaz cesji należności wobec SPZOZ, który utrudnia dostęp do finansowania obrotowego dostawcom szpitali.

Przedstawione rozwiązania zapewnią klientom firm faktoringowych utrzymanie ciągłości funkcjonowania, a także kontynuowanie działalności bez przeszkód po ustaniu kryzysu.

Komitet Wykonawczy

Polskiego Związku Faktorów

Tylko płynność finansowa firm uratuje gospodarkę - Faktoring lekiem

20.03.2020Największym zagrożeniem dla przedsiębiorców jest dzisiaj utrata płynności finansowej i zatory płatnicze.

Kluczowe pozostaje zapewnienie firmom wypłacalności. Jeśli przedsiębiorcy przestaną sobie wzajemnie płacić, może to spotęgować negatywne skutki, jakie gospodarce wyrządzi pandemia koronawirusa. Zbankrutują firmy, ludzie stracą pracę. Świata, który znaliśmy, już nie ma. Dotychczasowe rozwiązania, które w normalnej sytuacji się sprawdzały, teraz są niewystarczające. Chyba każdy z nas zdaje sobie sprawę z tego, że skutki epidemii nie przeminą w ciągu kilku dni. To rana na gospodarce, która może się długo goić.

W tak trudnych czasach szczególnie ważna jest dyscyplina płatnicza. Z zagrożeń, które postrzegam jako realne, podyktowane strachem i potrzebą przetrwania, najgorsze są: wstrzymanie płatności dla kontrahentów i pracowników, gromadzenie gotówki i kredytowanie własnej działalności kosztem innych podmiotów na rynku. Pieniądz musi krążyć. Bez obiegu gotówki w gospodarce część firm zacznie bankrutować, ciągnąć ze sobą na dno klientów, kontrahentów i pracowników. To efekt domina, który trudno będzie zatrzymać.

W Polsce 18 marca rząd ogłosił tzw. Tarczę Antykryzysową, która ma ochronić firmy i pracowników przed skutkami epidemii koronawirusa. Szacunkowa wartość pakietu pomocowego to 212 mld zł. Trudno dziś oceniać, czy te środki są wystarczające. Wkrótce rzeczywistość to zweryfikuje. Jedno jest pewne: bez rządowego wsparcia wiele firm nie podźwignie się z kryzysu. Trudno oszacować, ile podmiotów ostatecznie sięgnie po koło ratunkowe rzucone przez rząd. Już na początku marca w naszych badaniach aż 39 proc. przedsiębiorców z sektora MŚP wskazywało, że koronawirus negatywnie wpływa na ich działalność. Dziś nikt nie ma wątpliwości, że ta liczba wzrosła. Sytuacja jest dynamiczna i branże, które na początku marca nie dostrzegały jeszcze zagrożenia z powodu epidemii, dziś mogły już dostać rykoszetem na skutek problemów z płynnością swoich kontrahentów. Obserwujemy np. rosnącą liczbę pobieranych raportów o branżach, które już mają problemy, np. transport czy handel. Widać, że część firm zaostrza kryteria udzielania odroczonych płatności.

Według danych Krajowego Rejestru Długów wiele branż już sygnalizuje problemy z zachwianiem płynności finansowej. Od początku roku zadłużenie przedsiębiorstw zwiększyło się i cały czas rośnie. Na początku lutego wynosiło 9,8 mld zł, na początku marca 10,1 mld zł, 19 marca zaś już 10,3 mld zł. KRD na bieżąco monitoruje też kondycję poszczególnych branż. Niepokojący wzrost zadłużenia widać już w handlu: na początku lutego było to 1,8 mld zł, na początku marca 1,9 mld zł, a 19 marca już ponad 2 mld zł. Pod kreską są też producenci artykułów spożywczych i napojów: na początku lutego zadłużenie w tym sektorze wynosiło 119 mln zł, na początku marca 126 mln zł, a 19 marca już 2 mln zł więcej.

Jak pokazuje doświadczenie Kaczmarski Inkasso, wielu przedsiębiorców zaczyna szybciej dochodzić swoich należności. Nie czekają już miesiącami po upływie terminu płatności, ale przekazują do windykacji zaległe faktury po kilku tygodniach, a nawet dniach. Widzimy dużą odpowiedzialność wierzycieli, którzy starają się inaczej traktować kontrahentów, którzy im nie płacą, bo faktycznie nie mają pieniędzy, od tych, którzy je mają, a wstrzymują płatności zasłaniając się koronawirusem. To skrajnie nieodpowiedzialna postawa, bo pogłębia negatywne skutki epidemii. https://www.pb.pl/tylko-plynnosc-finansowa-firm-uratuje-gospodarke-985797

- 1 of 9

- następna ›